股票配资公司的风险 汇丰晋信基金何喆: FOF的真正价值 在于收益来源多元化

证券时报记者 裴利瑞

2006年,在汇丰晋信基金开业成立的第一年,公司把至关重要的第一只基金大胆而前瞻地定为一个颇为小众的产品——生命周期基金,发行了国内第一只生命周期基金汇丰晋信2016。

时间倏忽而过,汇丰晋信2016在2016年5月31日走完了整个周期,10年总回报率达173.1%,年化回报率超10.5%;公司在2008年成立的第二只生命周期基金汇丰晋信2026,截至2023年末,累计收益率达377.8%,年化回报率比第一只产品更高。

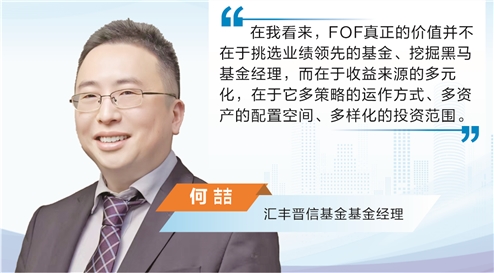

与此同时,目标日期型产品也成为国内养老目标基金的主要产品形式之一,投资者认可度越来越高。2024年,汇丰晋信已经运作生命周期基金18个年头,带着18年的管理经验和运作心得,汇丰晋信再度出发,在近期发行了汇丰晋信养老目标日期2036一年(FOF),曾参与公司生命周期基金设计的何喆拟担任基金经理。

近日,证券时报记者对何喆进行了专访,产品总监出身的他不仅对各类型基金都有全面了解,而且在养老产品设计运作、大类资产配置、公募基金评价与研究等方面有丰富经验。

国内生命周期

基金的先行者

在采访之初,何喆回忆了公司发行第一只生命周期基金的始末。

“大多数基金公司的第一只基金会选择比较好发的股票或者债券等常规产品。但我们却反其道而行之,选择了一个比较小众的产品,这是很需要战略定力的。”何喆表示:“一方面,我们希望把股东汇丰投资管理的海外先进理念引入到国内。另一方面,我们也希望通过生命周期这个产品形式,做一些投资者培育,希望能够帮助投资者穿越牛熊,实现较好的长期投资结果。”

但先行者往往是孤独的,何喆坦言,生命周期基金虽然一度在市场引起轰动,但对于当时的国内投资者来说仍然有些超前。不过给力的是,两只生命周期基金都成功穿越牛熊运作平稳,公司也在18年的运作过程中积累了丰富长期养老产品管理经验。

比如,2016生命周期基金与2026生命周期基金分别采用了小阶梯和大阶梯两种不同的设计策略,前者表现更稳健,包括最大回撤、波动性等指标均显著小于市场平均水平;但后者是在运作前期采取了比较稳健的投资策略,积累了一定的安全垫后便逐渐转向进攻,因此收益弹性更大,定投效果更好,也更适合以定投为主的养老资金。

何喆认为,养老金具有一定的特殊性,因此评价一只养老目标基金要考虑三个维度:一是严格控制波动和回撤,对本金形成一定的安全保护;二是追求适度的回报,打破以相对排名衡量收益率的惯性,以绝对收益为先,以跑赢同期通胀为目标;三是要考虑定投效果,考虑每一笔投入的持有体验和盈利概率。

基于过往经验

进行三大优化

在生命周期基金管理经验的基础上,何喆介绍,近期正在发行的汇丰晋信养老目标日期2036一年(FOF)在三大维度做了升级优化。

一是采用双重控波动机制。在权益仓位逐步下降的基础上,进一步引入“风险预算”概念,在权益仓位下滑曲线对应的每一时间段,设置该时间对应的波动率容忍阈值,在触及阈值时会考虑进一步降低权益仓位,“双保险”控制波动,守住投资成果。

二是多元策略应对不同市场环境。在传统大类资产配置策略基础上,何喆总结了“FLAGS”五维模型,从政策面、基本面、情绪面、资金面、估值面五个维度出发,筛选风险调整后的高性价比资产进行多元配置;同时,根据不同市场阶段和不同生命周期的投资目标,他也会进一步增加绝对收益策略、CPPI策略(固定比例投资组合保险策略)、核心—卫星策略、事件驱动策略、量化增强策略等多元策略选择,灵活应对市场变化,力争为持有人提供较好的投资体验。

比如,在成立初期,何喆会尝试用CPPI策略,并通过封闭式的结构增加该策略的运用效率;在后期运作中,则可通过事件驱动策略一定程度增强收益,例如在债市回调、资金负反馈时,FOF产品可以充分利用公募基金的流动性优势进行灵活调仓,甚至一些逆向操作来增厚收益率。

三是多元资产全球化配置。相比此前生命周期的直投形式,养老目标基金为FOF产品,更容易在资产配置上实现多元化,可以在固收资产打底的基础上投向QDII(合格境内机构投资者)基金、香港互认基金、商品基金、对冲基金等特殊品种,全面捕捉市场机遇。

“在我看来,FOF真正的价值并不在于挑选业绩领先的基金、挖掘黑马基金经理,而在于收益来源的多元化,在于它多策略的运作方式、多资产的配置空间、多样化的投资范围。”何喆表示:“FOF产品可以更充分地发挥多元化资产配置的优势,未来还有较大的优化空间。”

看好REITs

和中短期美债的配置

在当下时点,何喆认为,不同于去年市场对经济的高期待,然后一路下修导致市场承压,今年经济是从低位开始上修,后续需求改善会带动市场回升,A股大概率不会比去年表现更差。

因此,在基金运作初期,他可能会考虑CPPI策略,积累安全垫的同时,也为投资者提供相对稳健的投资体验。待积累一定安全垫以后,他会根据市场化境的变化调整投资策略,为投资者寻求更多元化的超额收益。

当前,何喆主要看好供给受限下的上游资源品、生产资料的出口、中游制造业的设备更新等方向。此外,他还比较看好另类投资中的REITs、QDII资产中的中短期美债两大方向。

在何喆看来,REITs的本质是一种高分红的资产,如果基本面稳定,可以在下跌时进行逆向操作;但REITs内部可能会有所分化,其中经营权REITs类似于永续的固息债,而所有权REITs则类似于浮息债,受资产价格的波动影响较大,投资者需要仔细甄别。

对于美债,何喆认为,由于经济数据的韧性和核心CPI的起伏,市场对于美联储的降息预期反复修正股票配资公司的风险,美债资产的不确定性增加,但好处是极端回撤的可控,特别是对于中短端美债,如果采取买入持有且不做汇率对冲的策略,胜率相对较高。